令和5年10月1日から導入される予定のインボイス制度(適格請求書等保存方式)

一人親方には関係ないと思っていませんか?

俺は営業収入が年間1,000万円以下だから大丈夫!

これ、大きな間違いです!本当です!

導入予定まであと3年。今のうちに理解して、情報をとらえておきましょう。

※ここでは、建設業を営む一人親方の方を前提に解説しています。

インボイス制度とは

インボイス制度とは、適格請求書発行業者へ登録された「課税事業者」のみが、インボイスという「適格請求書」を発行できるという仕組みです。

すでにわけがわからない文字が並んでいますね。

解説していきます。

課税事業者

ここで言う課税事業者(課税業者)とは

売り上げ(事業収入)に対して加算されている10%の消費税を国に治める義務があるものの事を表します。

例えば、電気工事業の方が、請負先から50万円の仕事を頼まれたとします。

請負先からの注文書には「50万円×10%」で消費税が計算されています。

ですから、合計額が「55万円」となりますよね。

この「5万円」は消費税ですから、国に治める義務があります。

このように、常に10%の消費税はついて回りますから、年度が終わり、確定申告時期にはこの消費税は事業収入とは別に、申告し、税金として国に支払う義務があります。

1,000万円×10%=1,100万円

1,000万円は「事業収入」

100万円は「消費税納付額」

このように、消費税を納める義務が発生するもの(人・組織・会社など)のことを

課税事業者と呼びます。

この事業をおこなう者は、確定申告後の翌年3月31日までに完納しなければなりません。

支払い方法は年間で1・2・4・12回の中から選択できますが、通常は年間1回で支払います。(他は中間申告が必要となります)

免税事業者

ここでいう免税事業者(免税業者)とは

事業をおこなっていても、消費税は納付することは免除されているもののことを言います。

事業を行っているもは通常、消費税を支払う義務が発生しますが、下記のものは消費税を国に治める義務が免除されています。

①年間事業収入が1,000万円以下の事業対象者(人・組織・法人等)

②年間事業収入が1,000万円以下であり、且つ課税事業者登録をしていないもの

この事業をおこなう者は、確定申告後でも消費税を国に納める必要はありません。

つまり、見積が50万円で消費税10%だと、見積の合計は55万円となりますよね。

この消費税分5万円分は国に納める必要がないため、そのまま「事業収入」となります。

適格請求書発行業者

適格発行業者とは

適格請求書を発行できる業者のことをあらわします。

適格請求書は「売り手や売り主が、買い手や買い主に対して正確な各種税額や税率を伝える書類」のことです。

〇請求書

〇納品書

〇領収書

〇レシート

〇注文書

〇注文請書

etc

このような書類には以下の事項が含まれていなければなりません。

①発行者の氏名や名称と適格請求書発行事業者の登録番号

②取引した年月日

③取引内容(売買したものの名称)

⑤消費税額

⑥書類を受ける事業者の名前、もしくは名称

インボイス制度が導入となるとどうなる?

上記記載した内容を整理していくと

課税事業者は適格請求書発行業者に登録されているわけですから、発行業者の登録番号入りの「書類」が発行できます。

その書類を発行し保存することを「適格請求書等の保存方式」と呼び、この制度を

インボイス制度

適格請求書(請求書や領収書などの書類)のことを

インボイス

と言います。さて、だから何なの?となりますよね。

そこです。実はこれ、大変重要なことなんです。

一般的な領収書が使えなくなる

一人親方だけでなく、フリーランスの方や個人事業主の方は、事業をおこなう際に様々な経費(損失利益ともいう)を使いますよね。

建設業を営む一人親方は、各種道具や材料や部品の購入。人工への支払いや取引先からの入金等々…・

ここにはすべて「消費税表記」がされています。というか外税だろうが内税だろうが関係なく「表記の義務」があります。

確定申告の時期になると、領収書の整理をして、科目ごとにわけ(交通費や広告費などなど)経費として参入し、事業収入(確定申告では営業収入)からその経費を差し引いて事業利益(確定申告では営業利益)として出しています。

このようなケースはありませんか?

- 仕事仲間から格安で中古の道具を譲ってもらった

- 付き合いのある材料屋から格安で材料を購入している

- 仕事仲間から仕事を依頼されたので仕事をした

こんなときに「領収書」を簡易的に出してもらっていませんか?

インボイス制度が導入されると、適格請求書発行事業者の登録番号が(必須項目は他にもあります)記載されていない領収書はインボイスではないため、経費として認められないということになります。

ということは、事業収入から差し引くことは認められないということです。

インボイスではない「領収書」は使えなくなります。

仕事の依頼がなくなっていく

課税事業登録していますか?適格請求書発行事業者の登録番号はありますか?と聞かれることも増えていくと思います。

それはなぜか?

課税事業者は先に説明した通り「消費税」を支払う義務が生じています。課税事業者間の取引には「インボイス」がありますから、消費税の負担を軽減することが可能です。

しかし、免税業者は「インボイスの発行ができません」から、課税業者は、免税業者が発行した「領収書等」は使用できません。つまり消費税をすべて負担しなくてはならなくなります。

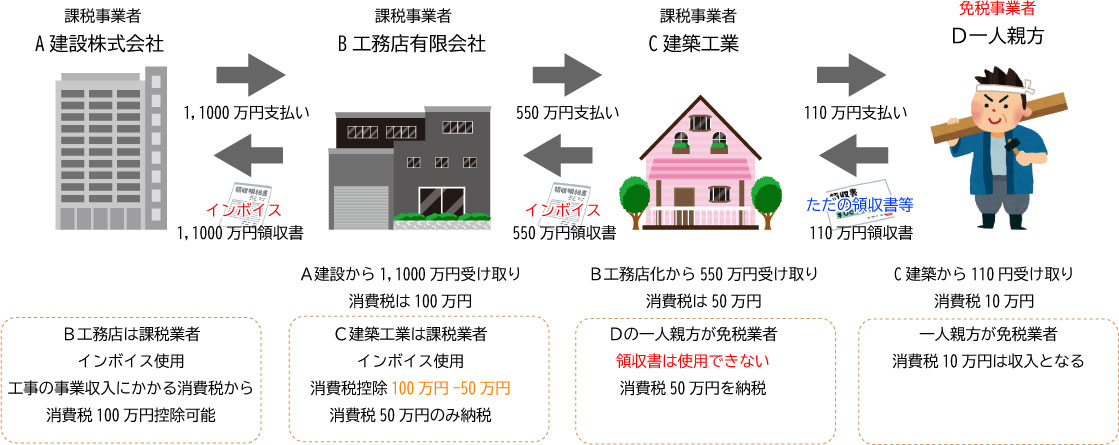

A建設やB工務店は課税事業者なので「インボイス」を発行でき、消費税の控除が受けられます。

しかし、C建設工業は、D一人親方が免税業者のため「インボイス」の発行ができず、消費税の控除が受けられません。消費税50万円全額納付となってしまいます。

消費税控除がうけられないと

このように、消費税納付に対し、控除が受けられなくなると、事業収入がその分減ってしまうことになります。

ですから、免税事業者へは「仕事」を依頼しなくなる可能性が高くなってしまう懸念があります。

あくまでも、民間業者は当たり前ですが「利益」を追求しますので、利益の目減りを嫌いますから、このような現象が起きる可能性があるということです。

一人親方同士の仕事依頼がしずらくなる

先に述べたのは、請負会社から仕事の依頼があり、一人親方が免税業者の場合の説明でした。

今度は、一人親方同士の仕事が頼みづらいケースです。

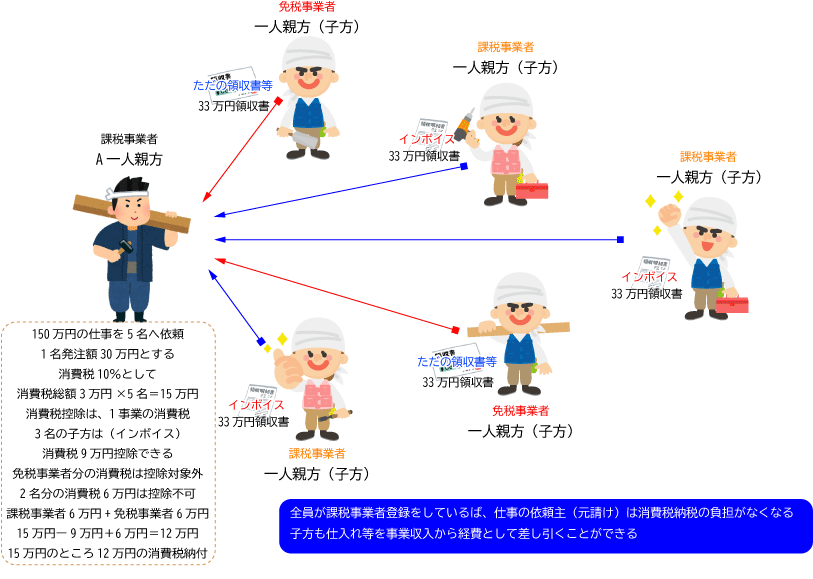

まずは、図をご覧下さい。

一人親方が仕事を請負い、その仕事を子方や仲間の一人親方に依頼するケースです。

Aの一人親方が、出来高を請負元から150万円(消費税15万円)の受注を取りました。

課税事業者かどうかを確認せず、5人に仕事を30万円(消費税3万円)で依頼。

仕事が終わり、子方へ出来高を渡します。その際に「領収書」がA一人親方にわたります。

すると、3名は「インボイス」である領収書でした。

残り2名は「ただの領収書」でした。

つまり、2名の一人親方は「免税事業者」だったのです。

ではA一人親方の納税額を計算してみましょう。

請負元からの出来高払い(受注金額)は、150万円×消費税10%=165万円

一人親方への出来高払い(発注金額)は、30万円×消費税10%=33万円

※課税事業者の一人親方は3名なので、30万円×3名=90万円(消費税額は別9万円)

※免税事業者の一人親方は2名なので、30万円×2名=60万円(消費税額は別6万円)

A一人親方の、事業売り上げは「150万円」消費税が「15万円」

消費税の減額は、課税事業者のインボイスのみ使用できる

消費税3万円×3名=9万円の消費税減額

15万円-9万円=6万円の消費税の納税

※免税事業者の消費税は一切控除できないため子方へ支払った消費税6万円は納税義務が発生(減額の対象外)

消費税納税額

課税事業者分9万円が消費税納税額から減額できるが、免税事業者へ支払った消費税は控除ができないため、減額は0円

15万円の消費税納税するところが

15万円-9万円(課税事業者分)+0万円(免税事業者分)=6万円消費税納税となる

※全員が課税事業者であれば、3万円×5名=15万円であるため、消費税納税が0円となる。

このようなケースは普通にあると思いますが、こんな時でも「インボイス制度」が導入されると影響が出てきます。

今までは、免税事業者でも全く問題ありませんでした。

2023年10月1日から導入予定の「インボイス制度」が導入されると、このようなケースが出てしまいます。万が一を想定して、課税事業者か免税事業者かを確認することが重要になってくるかもしれません。

消費税が収入から分離されるとどうなるのか

消費税を加算して見積を出し、その仕事が終わると請負元(出来高)をもらいます。今までは、消費税ごと「事業収入」として確定申告書へ記入し、必要経費(損失利益)を差し引き「事業利益」として算出。もろもろの控除を記載し、その事業収入からさらに差し引いて、所得課税額を算出していました。

インボイス制度が導入されると、事業収入と消費税を分けて計算します。

ですから、事業収入が減ります。

そして、事業収入が減ることは、それだけ「必要経費が使えない」ということになります。さらに取得した消費税は「全額申告・全額納付」しなければなりません。

ということは、事業利益がさらに減ることになります。

政府としては、今まで払う義務があったものを、特別に支払わないで収入に入れていいとしていただけなので、通常に支払いをしてもらうという言い方になります。

確かにその通りかもしれませんが、事業収入と事業利益が減るということは民間業者にとっては大打撃です。

とはいうものの、インボイス制度が導入されると、確定申告もしっかり計算し、納税も正確に行いましょう。

脱税は重罪ですので、しっかり計算し、事業収入と消費税はわけておきましょう。

課税事業者になるメリット

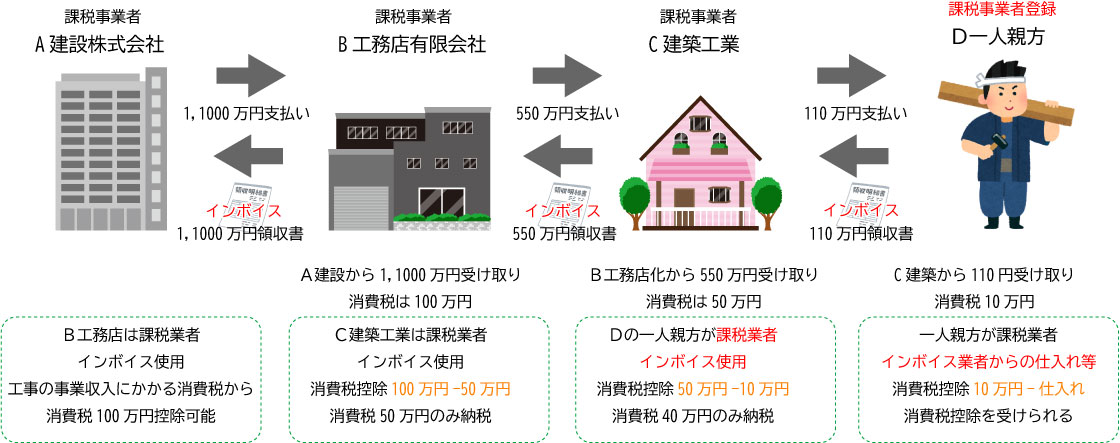

下の図を参照してください。

全員が課税事業者になると、ある意味すっきりすることは確かです。

全員インボイスが可能なため、支払うべき消費税から控除ができる。

C建築工業も、安心してD一人親方へ仕事を依頼できる。

C建築工業は、支払うべき消費税50万円から10万円の消費税を控除でき、消費税納税額50万円を40万円と減らすことができる。

D一人親方は、道具や材料の仕入れを課税事業者から納入し、消費税納税額10万円から、インボイスで仕入れにかかる消費税を軽減させることができる

相互に「消費税の控除」ができますから、こんな言い方はいけないのかもしれませんが、納税義務の責任を全員で控除して分散することができます。

ある意味、相互扶助の精神かもしれません。

このように、お互いで控除が可能なこと。そして、課税事業者として「信用と信頼」ができること。信用と信頼は「お金」では買えませんから、これは大きなメリットかもしれません。

とはいえ、1件当たりの「工事事業」の事業収入と事業利益が目減りすることは確実ですので、インボイス制度の情報はしっかりと捉えていきましょう。

事業利益1,000万円以下でも課税業者になれるのか

はい。なれます。

税務署へ「適格請求書発行業業者の申請」の手続きを行います。

ここでは、その方法は割愛しますが、令和2年10月現在でのスケジュールは以下の通りとなります。

参照:国税庁(消費税の仕入額控除の方式として 適格請求書等保存方式が導入されます)より

登録申請書提出開始:令和3年10月1日~

令和5年10月1日登録:令和5年3月31日迄提出期限

特例措置:提出困難な事情がある場合)令和5年9月30日迄提出期限

まとめ

昨今の経済事情等を鑑み、インボイス制度は導入決定において内容が変わる可能性はあります。西日本労災一人親方部会でも、この情報はさらに追いかけていきます。そして、一人親方の皆様に情報を提供していきますので、ぜひご参照ください。

消費税に対しての意見も様々です。

それは、消費税の特徴として、子供から成人、高齢者。高額所得者でも生活貧窮者でも誰でも同じ税額を支払う義務がある「税金」だからです。

消費税の使い道は2012年に「全額社会保障に充当するものとする」と決めていますので、社会保障の更なる充実を願いましょう。

国民が払っている「税金」を国民の社会保障へちゃんと使っているんだと、誰にでも簡単にわかりやすく提示し、その恩恵を感じることができれば、税金の支払いに対して不満を持つことは無くなるでしょう。

大学卒業後、今は無きXEROXで営業力を発揮。コンテスト受賞歴は多数。

37歳の時人生観を変える大きな出来事に会い会社員を辞め起業。IT、建設、金融、海事や伝統工芸など様々な事業を展開し経験を重ねる。

各種業界経営者からのセミナー依頼を多数受け、講師として活躍。厚生労働省承認特別加入団体の運営を開始。

相談者に耳を傾けるため産業カウンセラーの資格を得て労災関連全般の業務を執り行っている。

–自己紹介–

人見知りという概念が欠落しているらしく、初対面でもすぐ仲良くなります。

相手の気持ちに入り込みすぎて疲れちゃうことも多々あり。

人の笑顔が大好物。嫌いなものは、なぜかシイタケ。細かく刻んであっても見つけられる得意技。

趣味は釣り全般・ギター・ガーデニング・料理・DIY・車・喫茶店回り、船の操船などなど。

多趣味すぎて時々自分でも困ることあり。

釣りに関しては遊漁船経営までしてしまったという変な人です。

座右の銘は「失敗は行動している証」

失敗した人を「ほら見たことか!」という人ほど何もしてないですよね。